Выберите тип материала

Фильтры

- Все категории

- Статьи

- Видео

- Подкасты

- CPA-сети

- Рекламные сети

- Сервисы

- Мероприятия

CPA-статей

Отзывов

Пользователей

Gambling

Кейсы

Антидетект

Браузеры

обучение

арбитражу

Беттинг

партнерки

Разное / Руководства

Разное / Руководства

15 декабря 2021

0

2 109 просмотров

Привет, мафиози!

1 января 2022 года украинских и казахских коллег по цеху ждет неприятный «сюрприз» – введение НДС на рекламу в таких сервисах как Facebook, Instagram, Google, YouTube и т.д. Событие довольно серьезное, так как большая часть комьюнити не сильна в юридических вопросах, касающихся налогообложения. Мы постараемся максимально подробно осветить данный вопрос, чтобы расставить все точки над «ї» и «ё».

на CPA Mafia в Telegram

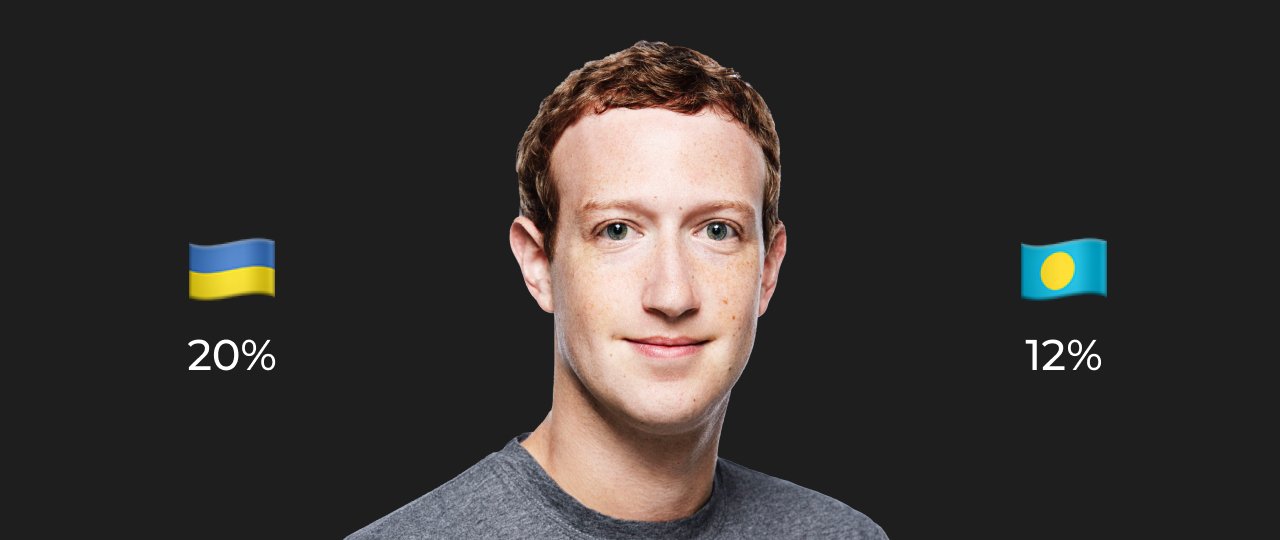

В случае с украинским сегментом пользователей, речь идет о 20% увеличении стоимости рекламы за счет НДС. При этом пользователям не придется тратить время на соблюдение каких-либо дополнительных формальностей – налог будет выплачиваться самими платформами, как в случае, если бы речь шла о продаже того или иного товара в магазине.

В случае с Казахстаном ситуация аналогичная, с той лишь разницей, что НДС будет составлять не 20%, а 16%. На этом различия для казахских пользователей с нововведениями для украинского сегмента пользователей заканчиваются.

Обратите внимание, что НДС будет взиматься независимо от того, приобретается ли реклама для частных нужд или коммерческих. Кроме того, его сумма будет прибавляться к изначальной стоимости услуг, поэтому ускорить достижение порога биллинга за счет увеличения стоимости услуги из-за НДС, увы, не получится.

Идентифицировать принадлежность пользователей к тому или иному ГЕО, а следовательно, и к группе налогоплательщиков, будут следующим образом:

Впрочем, также вероятно, что компании будут использовать и другие методы деанонимизации пользователей.

Касательно российских арбитражников, им каких-либо нововведений ожидать не стоит – они и так платят НДС с 2019 года.

Также следует учитывать тот факт, что юр.лица и те физ.лица, кто официально оформлен как частный предприниматель, могут не платить НДС при покупке рекламы. Точнее, они могут платить его напрямую в налоговую, а не через сервис, где покупают рекламу.

Кроме того, если вы собираетесь оформлять возврат НДС, обязательно указывайте в личном кабинете свой налоговый номер – это существенно упростит процедуру возврата.

В случае с Украиной, все началось 17 февраля 2021 года, когда Верховная Рада приняла законопроект №4184 в первом чтении. Тогда интернет-пользователи прозвали данную инициативу «налог на Google». А арбитражники – «налог на трафик». Нововведения Законопроекта призваны дополнить 208-ю статью Налогового кодекса Украины, адаптировав его к актуальным мировым тенденциям налогообложения электронных услуг.

После утверждения закона и во втором чтении – 3 июня 2021 года, стало понятно, что внедрение закона не за горами. Парой дней спустя закон подписал В. Зеленский, а 2 октября его официально зарегистрировали в парламенте. В силу он вступит 1 января 2022 года. В этот же день стоимость услуг во всех электронных сервисах вроде Google, YouTube, Netflix, Steam, Apple и Amazon и им подобных для украинской аудитории вырастет на 20%.

В случае с Казахстаном, слухи о повышении НДС на цифровые услуги появились еще летом 2020 года. И хотя на тот момент эксперты в один голос заявляли, что это невыгодно государству, с 1 января 2022 года те пользователи, у кого в качестве ГЕО указан Казахстан, также будут уплачивать 16% НДС.

Правда здесь можно, а точнее нужно установить флажок в графе юр.лицо и не платить НДС – так как юридические лица обязаны решать этот вопроса самостоятельно. Однако в случае неуплаты есть риск столкнуться с налоговой.

Если коротко – стоимость рекламы вырастет на 20% и 16% для украинцев и казахов соответственно. Причем это будет касаться не только непосредственно рекламы, но также и:

По сути, данные нововведения затронут колоссальное количество сфер интернет-деятельности. Начиная от банального AWS или покупки рекламы в Facebook, и заканчивая просмотром фильмов на Netflix или приобретения очередного «пиксельного шедевра» на какой-нибудь NFC-бирже.

Правда не совсем понятно, как это будет контролироваться – ведь многие компании, которых данные законопроекты коснутся, не имеют представительств ни в Украине, ни в Казахстане. И, более того – не стремятся их открывать. Впрочем, учитывая, что подобная практика уже давно распространена в мире, и в особенности в тир 1, где расположено большинство крупнейших ИТ-компаний планеты, рассчитывать на то, что компании специально проигнорируют закон не стоит.

Отдельного внимания заслуживают мнения специалистов по данному вопросу. Тема довольно «острая», поэтому свое мнение поспешили высказать представители всех сфер деятельности, начиная от ИТ-шников, и заканчивая юристами. Вот некоторые размышления от экспертов:

Юрист и по совместительству бизнес-партнер практики налогового права Juscutum Марина Томаш:

«Несмотря на всеобщее недовольство украинских вебмастеров, для некоторых компаний подобный закон может стать довольно удобным инструментом, так как теперь им не придется оплачивать налог для нерезидентов и налог на репатриацию.

Так, если раньше ИТ-бизнесу при покупке рекламы у нерезидент-провайдера рекламных услуг нужно было заплатить 20% налога на репатриацию и 20% сбора в качестве посреднического агентства по НДС для нерезидента, то сейчас нужно будет просто купить услугу на 20% дороже ее изначальной стоимости.

Да и вся налоговая волокита ляжет на плечи сервиса, если его годовой оборот будет больше чем 37 000 долларов – а таких сервисов на рынке большинство. Разумеется, все это актуально лишь для тех пользователей услуг, которые не укрываются от налогов»

Финансовый менеджер Netpeak Group Виктор Матвеев:

«Если вы уже имеете опыт работы с сервисами Google в Украине или Казахстане – для вас вряд ли что-то изменится. Разве что теперь и другие сервисы будут работать по той же схеме.

Если же работали исключительно с Facebook или, скажем, с TikTok – стоимость рекламы для вас вырастет на 20% и 16% соответственно. Юр.лицам станет удобнее работать, так как вместо перевода через банковские карты, у них будет возможность оплатить на расчетный счет.

Правда до сих пор не понятно, как компании-нерезиденты будут предоставлять пользователям закрывающие документы? Впрочем, это проблема самих компаний, а не их клиентов – так как именно у них и возникнут проблемы с налоговыми органами в случае подачи жалобы пользователем, желающим оформить возврат НДС.

Также нельзя не отметить, что рынок рекламных услуг в интернете немного оздоровится и в целом станет более конкурентоспособным за счет повышения прозрачности услуг и снижения количества теневых операций. Хотя эти явления, естественно, не исчезнут полностью.

А вот малому бизнесу в данной сфере, и арбитражникам в том числе, придется тяжелее всего – для них, по сути, просто вырастет стоимость рекламы. Все остальные стороны вопроса для них особой роли не сыграют»

Управляющий партнер медиа-агентства Plusone Social Impact Максим Саваневский:

«Корпорация Google одной из первых полностью легализовала свою деятельность в странах СНГ в соответствии с местными налоговыми законодательствами. Причем произошло это еще до адаптации налоговых законов под ИТ-сегмент. Поэтому тем, кто работал с Google Ads, опасаться чего-то нового не придется. Главное, правильно заполнить налоговую форму, чтобы избежать двойного налогообложения.

В случае с другими сервисами есть два возможных варианта. Они либо просто увеличат стоимость своей рекламы на 20%, либо будут платить НДС из своего кармана. Но такая практика в мире редко встречается.

Занимателен другой момент. Компании, вроде того же ФБ, не отчитываются напрямую ни перед Украинской, ни перед Казахстанской налоговой. Здесь единственным механизмом контроля будут банки, через карты которых будет производиться оплата рекламных услуг. Однако, скорее всего, для удобства налоговиков будет создан новый механизм учета, интегрированный напрямую в рекламные сервисы.

Правда то, зачем это государству – непонятно. Ведь, если сейчас клиент платит, скажем, 1000 у.е. в сервис через банк, то НДС с этой тысячи платит и клиент и банк. То есть, в случае с Украиной, клиент заплатит 20 у.е. и затем еще и банк заплатит 5 у.е. После чего в бюджет попадет 25 у.е. Если же НДС будет оплачиваться непосредственно в сервисе, то вместо 25 у.е. в бюджет попадет лишь 20 у.е. Вероятно, данные поправки пролоббировали сами банки»

Соучредитель MarTech-агентства NewAge Алексей Лях:

«Часть рекламного интернет-бизнеса вообще не заметит изменений – далеко не все работают втемную. Многие сознательно относятся к своему будущему, думают о том, как в старости получить пенсию, а потому даже сейчас платят налоги. По сути, изменения будут болезненными лишь для тех, кто укрывался от налогообложения – для них стоимость рекламы вырастет на 16%. Либо же на 20%, если речь об Украине.

Укрыться от этого налога они не смогут – так как его будут платить компании, желающие работать в данных ГЕО, а брать деньги на оплату они будут у своих клиентов. Вспомните чек из супермаркета, где отдельно указан НДС – теперь такое же будет и в рекламном кабинете при оплате кампании.

Также пострадают билинговые компании – потому как у плательщиков НДС не будет потребности в их услугах. Зачем покупать через посредника, если можно работать с официальным филиалом рекламной платформы напрямую?

В целом это позитивно скажется на рынке, так как доля теневого бизнеса в ИТ-сфере станет меньше. А уже это, в свою очередь, уменьшит количество посредников. По итогу выиграют все. Впрочем, зная наших людей – уверен, что теневые сервисы заказа рекламы никуда не денутся. Многие будут готовы заплатить больший процент, но посредникам – лишь бы государству ничего не досталось»

Резюмируя общее «настроение» экспертов, можно сделать следующий вывод:

Очевидно, что правительства и Украины и Казахстана смотрят на другие страны, на практику налогообложения интернет-бизнеса, и перенимают их опыт для себя. С точки зрения государства это хорошо – в бюджет будет поступать больше денег.

С точки зрения обывателя же возможны следующие варианты:

Можно. Более того, это можно сделать абсолютно легально. Однако лишь на бумаге. Суть в том, что возврат НДС делается на основе предоставления плательщиком НДС (в данном случае арбитражником/покупателем рекламы), установленной законом конкретной страны бухгалтерской формы.

Предоставлять эту форму должен продавец продукта/услуг. Однако ни ФБ, ни какие-либо другие рекламные платформы не станут тратить на это время. Поэтому де-юре вернуть НДС с рекламы в интернете физ.лицо может, а де-факто – нет.

У юр.лиц ситуация немного проще – с них просто не будет взиматься дополнительная плата, если по их налоговому идентификатору, указанному в рекламном кабинете, действительно зарегистрировано юр. лицо.

Впрочем, есть и альтернативный вариант – нужно просто «заставить» рекламную платформу подумать, что вы являетесь резидентом другой страны, которая не облагает подобную деятельность налоговыми сборами. Законно ли это? Лучше проконсультируйтесь с юристами.

Однако если физический магазин продаст вам что-то без НДС, отвечать за это будет магазин, а не вы. Вряд ли для ИТ-сегмента существуют какие-то отдельные нормы законодательства. А вот бан за подобное получить можно – и с довольно большой долей вероятности.

Впрочем, хватит теории – перейдем к практике.

Чтобы не переплачивать при покупке рекламы на Facebook, нужно:

Учтите, что иногда ФБ может не давать изменить ГЕО. В этом случае можно попробовать следующее:

Чтобы не переплачивать при покупке рекламы в Instagram, нужно:

Данные манипуляции позволят вам не переплачивать 20% и 16%, если вы находитесь в Украине или Казахстане соответственно. К слову, таким образом могут избежать НДС на рекламу и российские пользователи.

С другими сервисами схема такая же. Единственное, где не стоит подобное пробовать – это Google. Разве что у вас будет абсолютно чистый аккаунт на новом железе. В противном случае вас, скорее всего, забанят – у Гугла очень много ресурсов для деанона.

Тенденция к налогообложению интернет-деятельности с учетом всех реалий – процесс удручающий. В конце концов, будь это не так, подобного ажиотажа данная новость не вызвала бы. Вы бы просто платили налоги.

Тем не менее, не все так плохо – достаточно просто «прикинуться», будто бы вы находитесь в другой стране, и дарить кому-то злополучные 16%-20% своего дохода не придется. Во всяком случае пока данной схемой вполне успешно пользуются коллеги по цеху из стран, где подобное уже ввели.

Надеемся, мы помогли вам лучше разобраться в данном вопросе, и вы будете готовы к неприятному «новогоднему сюрпризу» 1 января 2022 года. Удачи, друзья!

Содержание статьи

Фильтры

Выберите тип материала

0 Комментариев

Посетители, находящиеся в группе Гости, не могут оставлять комментарии к данной публикации.